税金控除の流れ

所得税及び住民税軽減の計算方法とモデルケース

税金の控除について

寄附をした金額のうち2,000円を超える部分について、一定の上限まで、所得税や住所地に納める個人住民税から控除を受けることができます。

(注意)詳しい計算方法等は下記をご覧下さい。

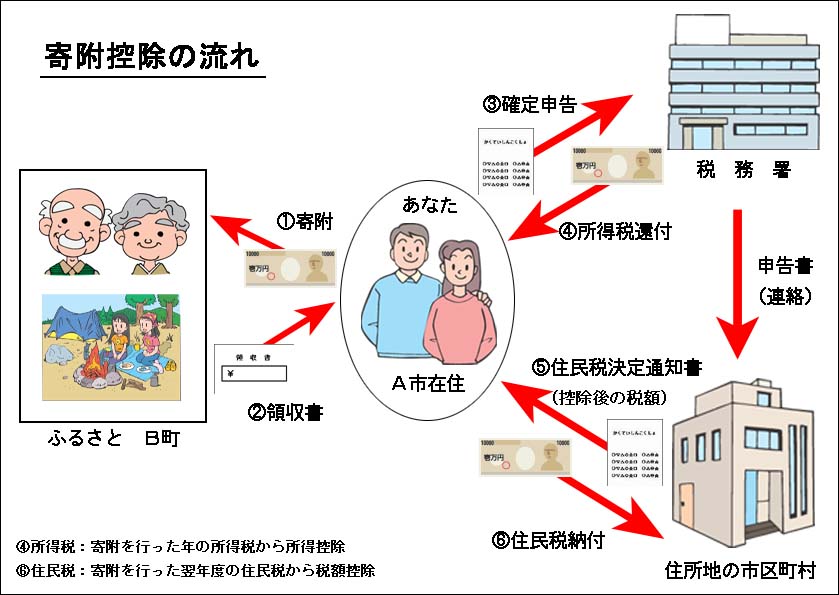

寄附控除の流れ

なお、次の条件の両方を満たしている方は、申請書を提出することにより確定申告が不要となるワンストップ特例制度を利用することができます。

- ふるさと納税による寄附金控除を受ける目的以外に確定申告をする必要がない方

- 1月~12月の1年間における寄附先の自治体数が5団体以下の方

(注意)ワンストップ特例については下記リンクをご覧ください。

軽減額の計算方法

- 【所得税軽減】 A

A 軽減額:(年間寄附金額-2,000円)×所得税率×1.021 - 【住民税控除】 B+C

- B 基本控除額:(年間寄附金額-2,000円)×10%

- C 特例控除額:(年間寄附金額-2,000円)×(90%-所得税率×1.021)

(注意)特例控除額は、個人住民税所得割額の2割が限度となります。

注意

- A+B+Cが寄附金に伴う減税額の目安となります。

- 年間寄附金額とは、1月から12月の合計寄附金額です。また、複数の自治体に対して寄附を行っている場合は、その寄附金すべての合計額となります。

- 所得税率は課税所得金額に応じて0~45%となります。なお、所得税率に乗じている1.021は復興特別所得税(2.1%)の加算分です。

- 所得税軽減における所得控除対象寄附金(Aの年間寄附金額)は、総所得金額等の40%が上限となっています。

- 住民税控除における控除対象寄附金(B、Cの年間寄附金額)は、総所得金額等の30%が上限となっています。

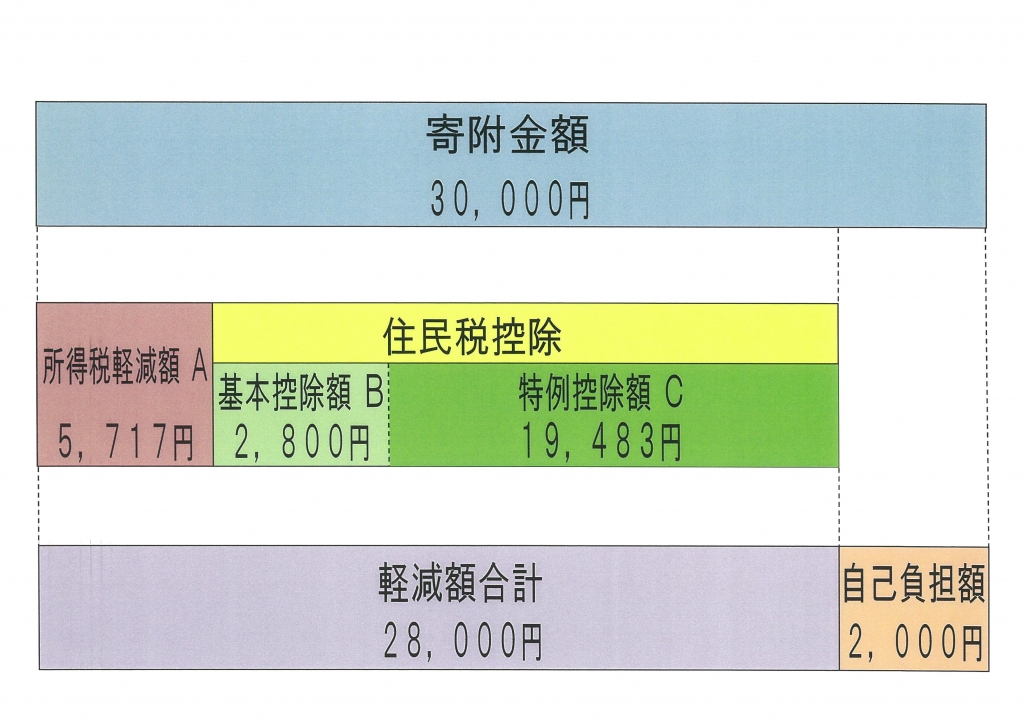

モデルケース

- 年収:700万円

- 家族構成:夫婦 (妻扶養)

- 所得税率:20%

- 住民税所得割:371,500円

- 寄附金額:30,000円

- 【所得税軽減】 A

A 軽減額: (30,000円-2,000円) × 20% × 1.021 約 5,717円 - 【住民税控除】 B+C

- B 基本控除額:(30,000円-2,000円) × 10% = 2,800円

- C 特例控除額:(30,000円-2,000円) × (90% -20% × 1.021) 約 19,483円

(注意)この場合の特例控除額は、個人住民税所得割額の2割以内なので全額控除対象となります。

【寄附による減税額】A+B+C=28,000円

注意

同じ給与収入額でも所得控除額によって税率が変わるなど、個々の状況で減税額が変わります。

当シミュレーションは一例としてご参考ください。

この記事に関するお問い合わせ先

神流町役場 総務課 企画財政係

群馬県多野郡神流町万場90番地6

電話:0274-57-2111

お問い合わせ(メールフォーム)

更新日:2024年03月25日